ファクタリングとは、資金聴調達の一つで、個人事業主(フリーランス)や法人などの事業体を問わず、近年利用者が増加しています。即日で資金が必要な場合など、審査が緩い方が便利なのは間違いありません。今回はファクタリングを利用する際の審査や、必要書類などについて解説していきます。

また、審査が甘い(審査通過率が高い)ファクタリング会社もご紹介します。

審査なしのファクタリング会社は存在しない

結論から書きますが、審査なしで利用できるファクタリング会社は存在しません。

常識的に考えてそんなリスクを負う会社が、運営できるはずがありませんよね。

逆に言うと「審査なし」などと謳って集客している業者が居たとしたら、それは闇金に近い存在ですから、甘い言葉に騙されてはいけません。

ポストにその様なチラシが入っていたとしても、連絡しないように注意してください。

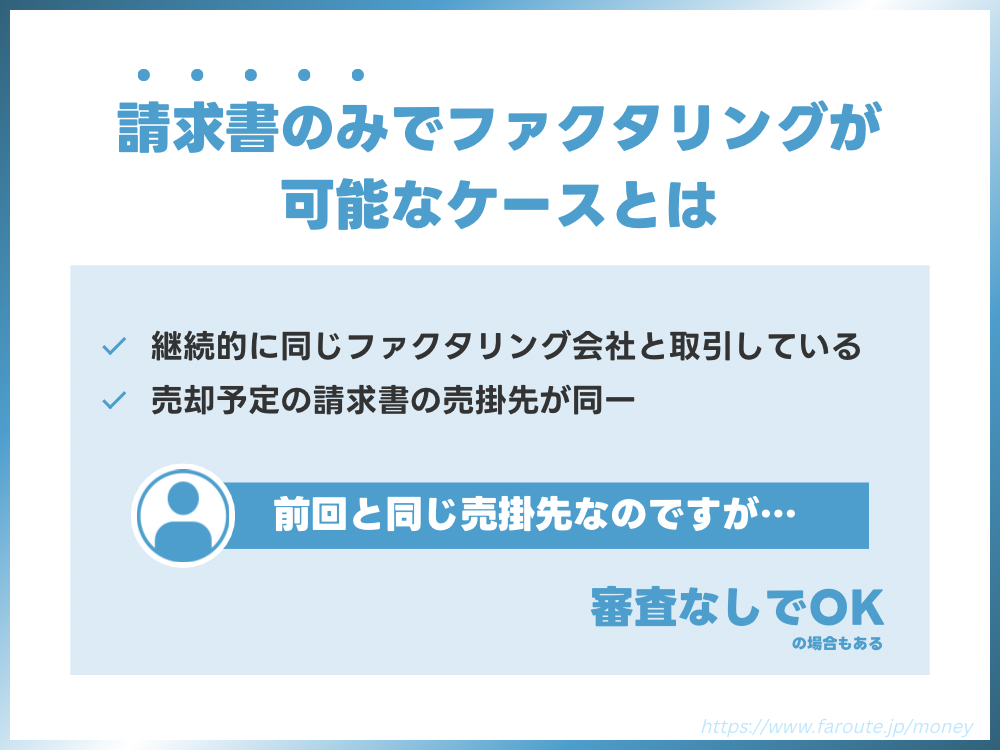

請求書のみでファクタリング出来るケースはある

次に、請求書のみで審査が通ることがあるのかについては、場合によっては請求書だけでファクタリングが可能なケースは存在します。

どの様なケースなのかは、以下の条件をすべて満たしている場合です。

・継続的に同じファクタリング会社と取引をしている

・売却予定の請求書の売掛先が同一

つまり、「前回と同じ売掛先なのですが」というケースでは、請求書だけで審査が通るという事です。

審査が甘いファクタリング会社はあるのか?

そもそもファクタリングは融資ではないため、金融機関からの借り入れと比較すると圧倒的に審査は通りやすいです。

一般的に、債券先からの振り込みが過去にあって通帳で確認できる場合は、ほとんど通ると思って良いでしょう。

審査が甘いファクタリング会社をご紹介

ビートレーディング

ビートレーディングは取扱件数7.1万社以上と、ファクタリング会社ではトップクラスの実績があります。

その他の条件もすべてそろっています。 オペレーターが女性なのも柔らかい印象で、ありがたいですね。

・最短2時間入金

・手数料は2%~

・個人事業主可

・買取可能額に制限なし

・専任女性オペレーター

累計買い取り額が1550億円以上で、TV放送で取り上げられるなど、大手の安心感はあります。

一部ファクタリング業者を装った闇金業者も存在しますから、ビートレーディングのような実績豊富な会社を利用すれば間違いないとは思います。

QuQuMo

QuQuMoは、取引実績では上記二つにやや劣るものの、入金までの時間も早く人気のあるファクタリング会社です。

・最短2時間入金

・手数料は1%~

・個人事業主可

・小額から高額まで買取可能額に制限なし

・面談不要のオンライン完結

とにかく使い勝手が良いので、ストレスなく入金まで進めると思います。

ファクタリングが初めての方におすすめです。

日本中小企業金融サポート機構

日本中小企業金融サポート機構は一般社団法人が行っているファクタリングになります。

・最短即日入金

・手数料は1.5%~

・個人事業主可

・買取可能額に制限なし

こちらでは、3者間ファクタリングも取り扱っています。取引先に知られることや審査時間はかかるなどのデメリットはありますが、手数料を抑えられるメリットはあります。

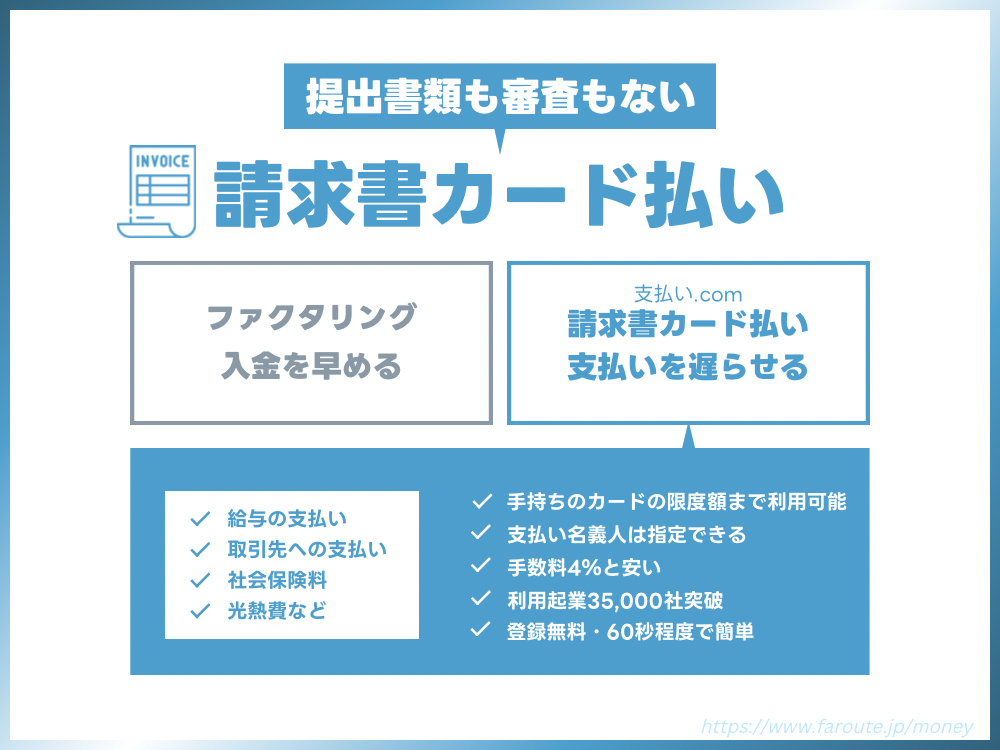

審査なし、書類提出なし!請求書カード払い

ファクタリングを検討されている方に、知ってほしい資金対策に「支払い.com」が提供する請求書カード払いがあります。

ファクタリングが入金を早めるのに対して、こちらは支払いを遅らせることが出来ます。

以下の例のようにほぼすべての支払いを最大60日遅らせることが可能です。

・給与の支払い

・取引先への支払い

・社会保険料

・光熱費など

手持ちのカードの限度額までという縛りはありますが、登録するだけで簡単に支払いを遅らせることが出来ます。

もちろん、振込名義人を指定できるので、支払先にはカード払いを利用していることは知られません。

登録は無料で、60秒程度で終わりますから登録だけでもしておくと、いざという時に慌てないで済みます。

新たな資金繰り対策として是非検討してください。

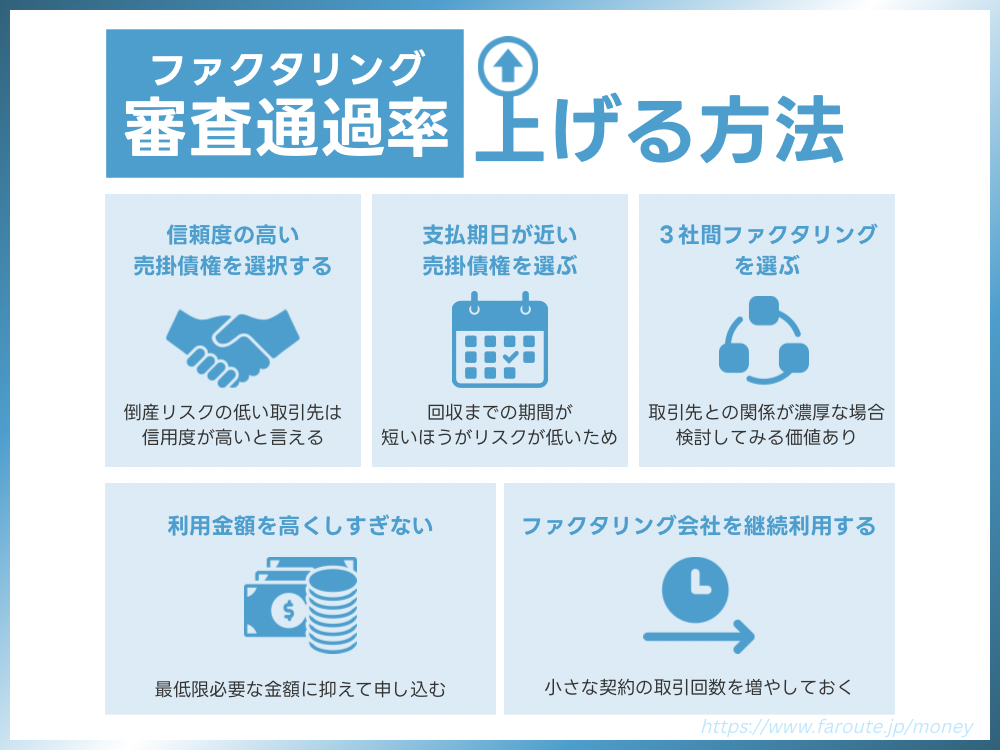

ファクタリングの審査通過率を上げる方法

ファクタリングの審査通過率を上げる方法としてはいくつか考えられます。

1.信頼度の高い売掛債権を選択する

売掛債権が複数ある場合、出来る限り信頼度が高い売掛債権を選んで申込みを行いましょう。

信頼度とは、倒産リスクで選べば基本的には問題ないです。

会社の規模というより、倒産リスクなので、地方公共団体や公的施設であれば非常に信頼度が高いと評価されるでしょう。

上場企業や医療機関なども、評価が高い売掛債権となります。逆に個人事業主への売掛債権などは、審査が通りにくくなります。

2.支払期日が近い売掛債権を選ぶ

ファクタリング会社にとっては、回収までの期間が短い方が当然リスクは低くなります。そのため、支払期日が近い売掛債権の方が審査に通りやすくなる傾向があります。

選択可能であれば、期日が近いものを提出すると良いでしょう。

3.3社間ファクタリングを選ぶ

もし、取引先との関係が濃厚で、ファクタリング利用を知られても問題ないのであれば、3社間ファクタリングを行ったほうが確実に審査は通りやすくなります。

また、手数料も安く抑えられるので、検討してみる価値はあるでしょう。ただし、取引先から申し込み者の経営状況を心配されて、その後の取引に影響が出るリスクがあります。

4.利用金額を高くし過ぎない

申し込み者の売り上げ規模に対して、申し込み金額が高すぎると売掛債権の金額以下だとしても審査が通りにくくなります。

一回で大きな金額を申し込むのではなく、最低限どうしても必要な金額に抑えても申し込むことが審査通過率を上げます。

5.ファクタリング会社を継続利用する

ファクタリング会社と取引回数を増やすことによって、審査通過率は上がっていきます。

小さな契約でよいので、まずファクタリング会社と取引をしておくことで、その後本当に困ったときに助けてくれる可能性はあがります。

請求書がないとファクタリングは利用できない?

ファクタリングを利用するためには、基本的に「売掛金を証明する書類」が必要とされます。代表的なのが「請求書」です。ファクタリング会社は将来受け取る予定の売掛金を“買い取る”ことで資金を調達する仕組みのため、請求書が存在しないと売掛金自体が証明できず、ファクタリング契約を締結することが難しくなります。

とはいえ、いわゆる「口頭契約」や「請求書を発行しない慣習で仕事を受注している」といったケースでも、取引実績が証明できる他の書類(契約書や発注書、納品書など)があれば、対応可能なファクタリング会社も存在します。しかし、その場合はファクタリング会社の審査が厳しくなったり、手数料が高めに設定される傾向があります。

- 請求書はファクタリング利用時の重要な証拠書類

- 例外的に、契約書・発注書・納品書など他の書類で代用できる場合もある

- 書類が揃わないと審査通過が難しくなったり、手数料が高くなる可能性がある

請求書がない・作成していないという事業者の方は、一度ファクタリング会社に相談してみるとよいでしょう。代替書類や今後の請求書発行方法についてもアドバイスしてもらえる場合があります。

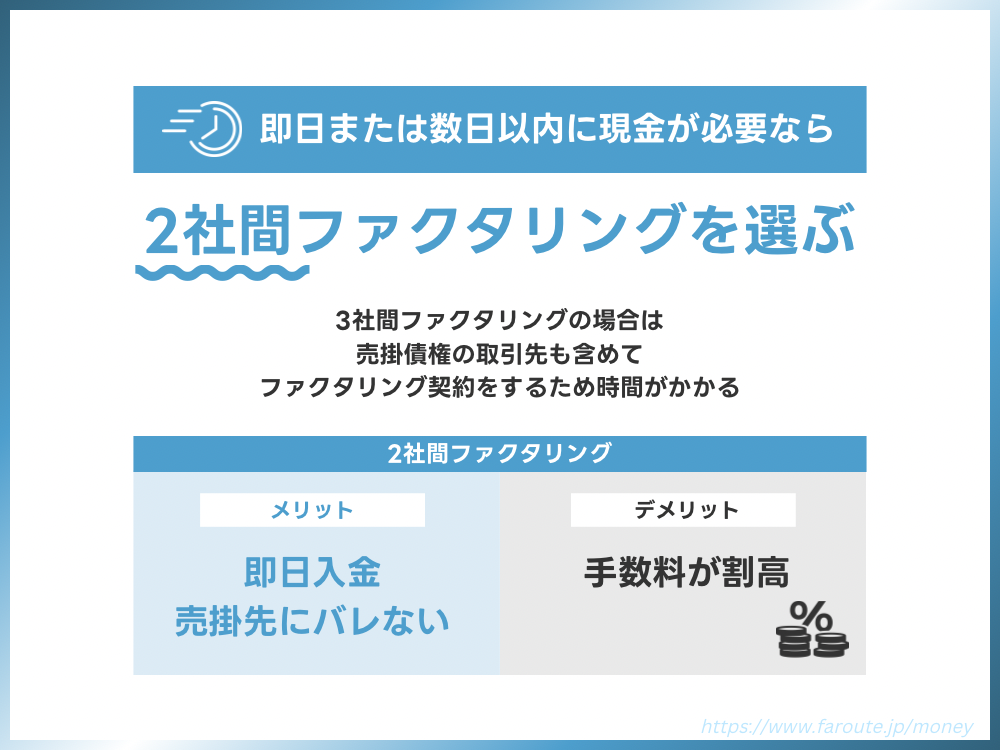

急いでいるなら2社間ファクタリング

即日、また数日以内に現金が必要な場合は2社間ファクタリングを利用する必要があります。2社間とは名前の通り、ファクタリング会社と申込者だけで行うファクタリングです。

ファクタリングには大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。そのうち、資金調達を急いでいる場合に向いているのが2社間ファクタリングです。これは「自社(債権を持つ会社)」と「ファクタリング会社」の2社間で行う契約形態であり、売掛先(取引先)を介さずに資金化できるのが最大の特徴です。

2社間ファクタリングのメリット

- スピーディーに資金化できる

売掛先を通さないため、書類や手続きがシンプルになり、最短即日~数日で入金が期待できます。 - 取引先に知られずに資金調達できる

取引先に通知や承諾を得る必要がないため、資金繰りが厳しいという印象を与えずに済む場合があります。

2社間ファクタリングのデメリット

- 手数料が高め

取引先の承諾が得られないぶん、ファクタリング会社にとってリスクが高くなります。そのため、3社間ファクタリングよりも手数料率が上がる傾向にあります。 - 償還請求権の有無を確認すべき

ファクタリングは基本的に「償還請求権なし」が一般的ですが、契約内容によっては「売掛先が倒産した場合に、資金を受け取った側が返金を求められる」ケースもあるので要注意です。

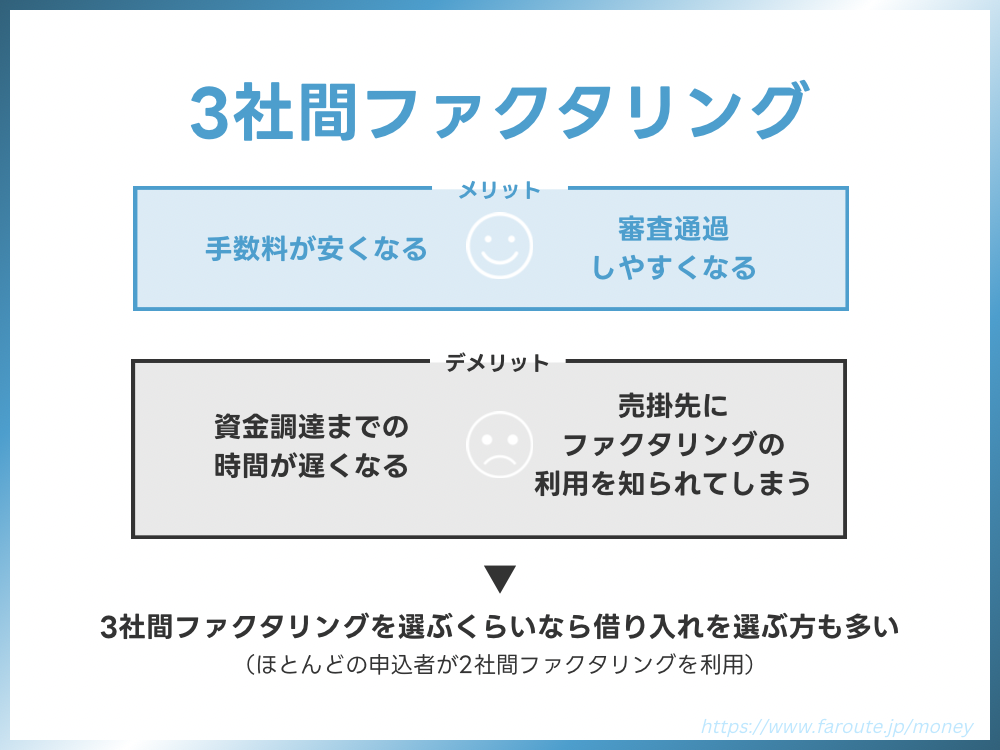

3社間ファクタリングはデメリットに注意が必要

3社間ファクタリングはデメリットに注意が必要

3社間ファクタリングは、自社とファクタリング会社に加えて「売掛先(取引先)」も契約に関与します。具体的には、ファクタリング会社が売掛先に対して「今後、売掛金は当社(ファクタリング会社)に支払ってください」という通知を行い、売掛先の承諾を得る必要があります。

3社間ファクタリングのメリット

- 手数料が安くなる傾向

売掛先の正式な承諾が得られるためファクタリング会社のリスクが下がり、手数料率は2社間より低く抑えられる場合が多いです。 - 契約の透明性が高い

売掛先が契約内容を把握しているため、後々のトラブルが少ない傾向にあります。

3社間ファクタリングのデメリット

- 取引先に知られてしまう

売掛先に「資金繰りが厳しいのかもしれない」と心配をかけたり、信用不安を与えてしまうリスクがあります。 - 時間がかかる

3社間で契約書を交わし、売掛先から承諾を得るプロセスが必要となるため、2社間と比較して入金までに時間がかかる場合が多いです。 - 取引先によっては難色を示すケースも

ファクタリングに対する理解が進んでいる企業ならスムーズですが、売掛先が「ファクタリング」に馴染みがない場合、承諾を得るまで説得に時間がかかることもあります。

審査の際に必要な可能性がある書類一覧

ファクタリングを利用する際には、ファクタリング会社による審査が行われます。審査では、主に「売掛先の信用力」および「債権の適正性」を確認されます。その際、提出が求められる主な書類は以下の通りです。

- 請求書や契約書

- 売掛金の存在を証明する最も基本的な書類です。

- 取引先との基本契約書や発注書・納品書

- 請求書が十分でない場合、売掛金が発生している事実を補足する役割を果たします。

- 通帳の写し(過去数ヶ月分)

- 入金の実績や事業収支の状況を確認するために提出を求められることが多いです。

- 決算書(法人の場合)

- 法人の場合は決算書類が必要になります。個人事業主でも確定申告書などを求められる場合があります。

- 代表者の本人確認書類

- 運転免許証やパスポート、マイナンバーカードなど、代表者の身元確認のための書類が必要です。

- 会社概要や事業計画書

- 会社の業務内容や今後の見通しなどを確認するために提出を求められる場合があります。

ファクタリング会社ごとに提出を求められる書類は若干異なるので、契約を検討する段階であらかじめ確認しておきましょう。書類がスムーズに揃うほど、審査もスピーディーに進みやすくなります。

ファクタリングにおけるリアルな手数料相場は?

ファクタリング手数料は、利用するファクタリング会社や契約形態、売掛先の信用力などによって大きく変動します。一般的には、下記のようなイメージです。

手数料5~20%程度リスクが高い分、手数料も上がりやすい傾向があります。実際には10~15%程度の設定が多いという声もありますが、案件によっては20%以上になるケースも見られます。

手数料1~10%程度売掛先の承諾を得ることでリスクが低下し、手数料率は2社間よりも安めに設定されることが多いです。取引先の信用力が高いほどさらに低くなる可能性もあります。

手数料を抑えるポイント

- 売掛先の信用力を高める

大手企業や官公庁を相手にしている場合などは信用度が高いため、手数料が低くなる傾向があります。 - 複数のファクタリング会社に見積もりを取る

会社ごとに手数料の算定基準や上限・下限が異なるため、比較検討することで安い条件を選ぶことができます。 - 3社間ファクタリングを検討する

取引先との関係性や事情によっては難しい場合もありますが、承諾を得られれば手数料を大幅に抑えられる可能性があります。

ファクタリングで審査なしは、闇金の可能性が高いので注意

「審査なしでOK」「即日融資100%」など、過度に甘い条件を掲げている業者には注意が必要です。ファクタリングは「売掛債権の存在」と「売掛先の信用力」を確認するために、基本的に審査が行われる金融サービスです。もし審査が全く行われない場合、以下のような可能性が考えられます。

- 闇金や悪質業者の手口

正規の手続きを踏まずに資金を提供し、その後法外な利息や手数料を要求するケースがあります。表向き「ファクタリング契約」と称していても、実態は貸付行為ということもあるため、注意が必要です。 - 違法・不当な手数料を請求されるリスク

いったん契約を結んだ後、根拠のない追加料金や脅迫紛いの取り立てを行う事例も報告されています。 - 個人情報や口座情報を悪用される

「審査なし」「契約スピード重視」などの文言で誘引し、個人情報や口座情報を集めたあと、不正に利用される可能性も否定できません。

見分けるポイント

- 公式サイトや事務所の所在地が不明瞭

- 連絡先や所在地を明確に公開していない業者は特に要注意です。

- 契約時に不自然な高額な手数料を提示してくる

- ファクタリングの相場からかけ離れた手数料を要求する場合、悪質業者である可能性が高いです。

- 取引先の情報や請求書の確認を一切行わない

- 正規のファクタリング会社であれば、売掛債権の実在を確認するために何らかの審査・確認を行います。

ファクタリングの審査まとめ

ファクタリングを利用している時点で、かなり資金繰りに苦戦していることは間違いありません。ほとんどの方が、月末までに資金がショートするような状況だと思います。

そうなると今から借り入れ申し込みをしても間に合いませんし、最後の手段としてファクタリングを利用しているはずです。

その様な状況でファクタリングの審査に落ちたり、審査に時間がかかったりするのは相当なストレスと言えるでしょう。

借り入れと違いファクタリングの審査については、各社でかなりばらつきがあります。

また、そもそも審査自体がない請求書カード払いを利用するのも直近の資金繰り改善策として非常に優秀です。

個人的には、まず請求書カード払いを登録してからファクタリングを利用する流れをおすすめします。

皆様の資金調達策の一助になれば幸いです。

コメント