ファクタリング 即曰お歓め入金とは

ファクタリング 即曰お歓め入金とは、資金調達の一つで、個人事業主(フリーランス)や法人などの事業体を問わず、近年利用者が増加しています。

ファクタリング 即曰お歓め入金のメリットは以下があります。

・オンラインで完結可能

・即曰で資金調達可能(2社間ファクタリング)

・2社間ファクタリングなら売掛先(取引先)に知られない

・審査書類が簡単(通帳と請求書等)

・赤字や税金滞納があっても利用可能

・信用情報に傷がつかない

・取引先が倒産したら返金不要

ファクタリングは借り入れではなく、あくまで債権の売買取引なので、会社や社長個人の状況などの影響受けにくいです。そのため、審査結果も早くスムーズな入金が可能です。

【即曰入金可能なファクタリング会社一覧 この3つを抑えておけば間違いありません】

| ククモ | ビートレーディング | 日本中小企業金融サポート機構 | |

| 買取手数料 | 1.0%~14.8% | 2.0%~12.0% | 1.5%~ |

| 入金スピード | 2時間 | 2時間 | 即曰 |

| 買取可能額 | 無制限 | 無制限 | 無制限 |

| 審査 | 2時間 ※柔軟対応で有名 | 30分 | 30分 |

| 備考 | 審査が簡易的で2時間で入金も可能。柔軟な対応をしてくれることで有名なので困ったらここ! | 30分以内に審査結果がわかる | 実績豊富で安心のファクタリング会社 |

| 公式サイト |

信用情報に影響することはないので、とりあえず資金が必要な方は審査を受けていくことをお勧めします。

即日入金可能なファクタリング会社をご紹介

ビートレーディング

ビートレーディングは取扱件数7.1万社以上と、ファクタリング会社ではトップクラスの実績があります。その他の条件もすべてそろっています。 オペレーターが女性なのも柔らかい印象でありがたいですね。

・最短2時間入金

・手数料は2%~

・個人事業主可

・買取可能額に制限なし

・専任女性オペレーター

累計買い取り額が1550億円以上で、TV放送で取り上げられるなど、大手の安心感はあります。

一部ファクタリング業者を装った闇金業者も存在しますから、ビートレーディングのような実績豊富な会社を利用すれば間違いないとは思います。

QuQuMo

QuQuMoは、取引実績ではビートレーディングにやや劣るものの、入金までの時間も早く人気のあるファクタリング会社です。

・最短2時間入金

・手数料は1%~

・個人事業主可

・小額から高額まで買取可能額に制限なし

・面談不要のオンライン完結

とにかく使い勝手が良いので、ストレスなく入金まで進めると思います。

ファクタリングが初めての方におすすめです。

日本中小企業金融サポート機構

日本中小企業金融サポート機構は一般社団法人が行っているファクタリングになります。

・最短即日入金

・手数料は1.5%~

・個人事業主可

・買取可能額に制限なし

こちらでは、3者間ファクタリングも取り扱っています。取引先に知られることや審査時間はかかるなどのデメリットはありますが、手数料を抑えられるメリットはあります。

ファクタリングより便利?請求書カード払い

ファクタリングを検討されている方に、知ってほしい資金対策に「支払い.com」が提供する請求書カード払いがあります。

特筆すべきは、提出書類も審査もないという点です。

以下の例のようにほぼすべての支払いを最大60日遅らせることが可能です。

・給与の支払い

・取引先への支払い

・社会保険料

・光熱費など

手持ちのカードの限度額までという縛りはありますが、登録するだけで簡単に支払いを遅らせることが出来ます。

もちろん、振込名義人を指定できるので、支払先にはカード払いを利用していることは知られません。

登録は無料で、60秒程度で終わりますから登録だけでもしておくと、いざという時に慌てないで済みます。

新たな資金繰り対策として是非検討してください。

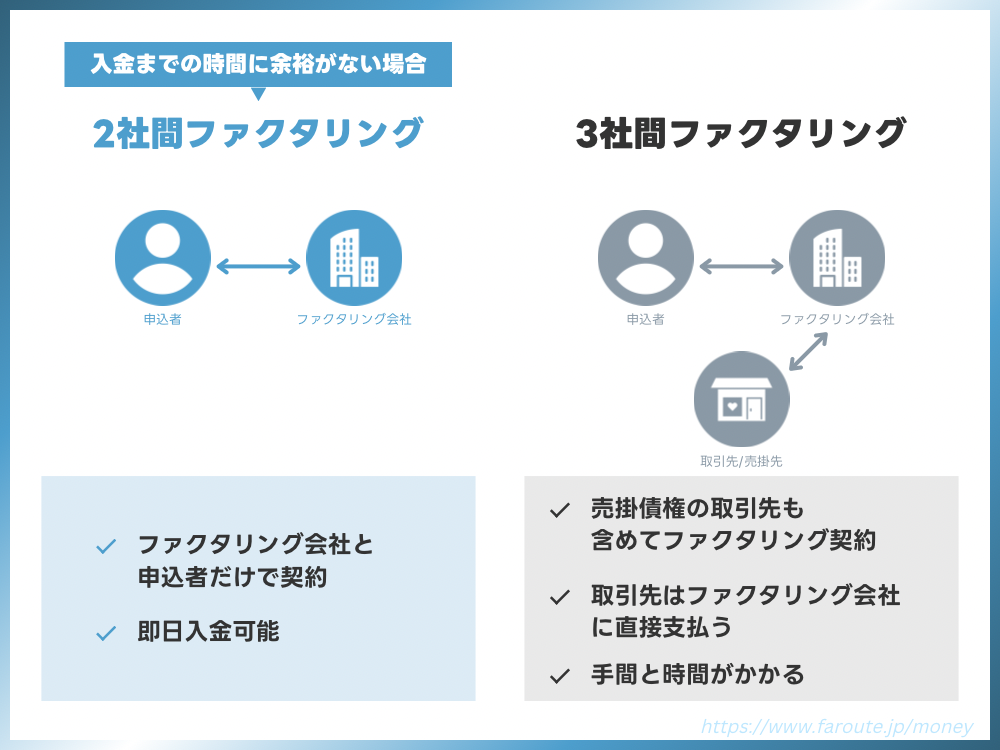

即曰入金希望なら、2社間ファクタリング

入金までの時間に余裕がない場合、2社間ファクタリングの必要があります。

2社間とは名前の通り、ファクタリング会社と申込者だけで行うファクタリングです。

ファクタリングの方式には「2社間ファクタリング」の他に「3社間ファクタリング」があります。3社間ファクタリングとは、売掛債権の取引先も含めてファクタリング契約を行うことです。

この場合、取引先は請求書の金額を直接ファクタリング会社に振り込むことになります。

当然取引先に承諾を貰う必要がありますので、入金までの手間と時間は長くなってしまいます。

即日入金などを希望する場合は、2社間ファクタリングを選択しましょう。

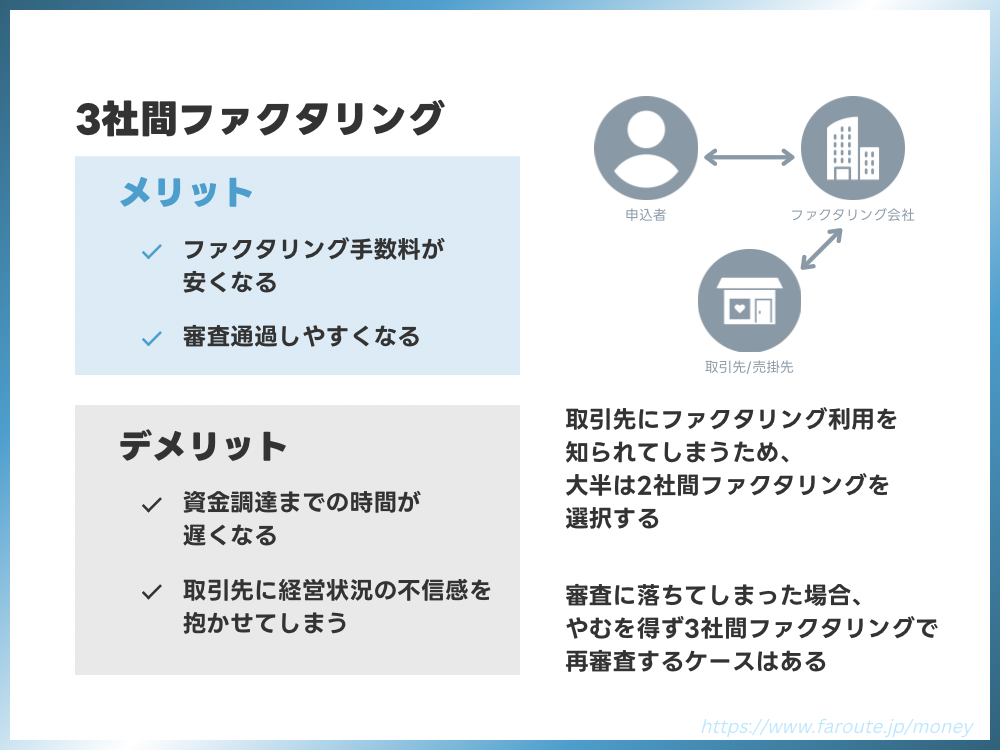

3社間ファクタリングは取引先に知られてしまう

3社間ファクタリングを選んだ場合のメリットデメリットは、以下の通りです。

3社間ファクタリングでは、債権先にファクタリングの利用が知られてしまいます。

知られるメリットは全くないため、現実的には、ファクタリングを申し込む企業や個人事業主の大半は、2社間ファクタリングを利用します。

ただし、審査に落ちてしまった場合は、やむを得ず3社間ファクタリングで再審査をするケースはあります。

請求書のみで即曰ファクタリングは可能?

審査書類として、請求書のみでファクタリングをすることは基本的には出来ません。

ただし、以下の条件に当てはまる場合のみ利用可能なケースがあります。

・同じファクタリング業者と継続的に取引をしている

・前回利用と同じ売掛先の請求書を売却する

上記2つの条件がそろっていれば、請求書のみでファクタリング可能になるケースが多いです。

逆に言うと、それ以外は審査を通過できません。

必要資料として、売掛先からの振り込みが記載されている通帳などが必要です。

会社も個人も借り入れがあるけど審査に影響がある?

申し込み者本人が、消費者金融などからの借り入れがあったり、法人で借り入れが多かったとしても、ファクタリングの審査には影響がありません。

ファクタリングの審査において、メインは申し込み者ではなく売掛先だからです。

ですから、自社や個人の金銭状況は、ファクタリングの審査に関して気にする必要は無いでしょう。

即曰ファクタリングを複数の業者で併用はOK?

ファクタリングを複数の業者で利用することは問題ありません。

ただし、同じ売掛債権を複数の会社に売却すると、詐欺罪に問われる可能性があるので注意しましょう。小口の債権が多い場合、どれを売却したのか分からなくなりかねないので、基本的には一つの会社でファクタリングを行う方が安心です。

取引回数や買取額が多くなると、手数料が安くなるなどのメリットもあるため、あえて複数の業者を利用するメリットはないとも言えます。

即曰ファクタリングの審査が甘いところはある?

金融機関と違い、ファクタリングの審査通過率は一般体に高めです。

ですから、それほど心配せずに申込みをしてみましょう。

また、審査がないファクタリング会社は存在しません。

審査が甘いファクタリング会社も基本的にはありません。審査が甘いことを売り文句に集客している会社があった場合、闇金の可能性もあるので注意してください。

ファクタリングは貸金業ではない為、法外な手数料を取る会社が存在します。

今回ご紹介したような知名度実績があるところ以外は、使わないことが大切です。

即曰ファクタリング本当の手数料相場はいくらなのか

各ファクタリング会社の申込みページには、手数料割合が記載されていますが、多くの場合最低手数料が書かれているだけです。

これだけでは、実際どの位取られるのか心配な方も多いのではないでしょうか。

実際の手数料相場については、初回利用の場合以下の範囲のケースが多いです。

2社間ファクタリング(10~18%)

3社間ファクタリング(4%~9%)

特に2社間ファクタリングの場合5パーセント以下はほぼあり得ないと思った方が無難でしょう。このため、まずは請求書カード払い(手数料4%)を優先的に利用することをおすすめします。

即曰ファクタリングのまとめ

即曰で資金が必要となった場合、選択肢は限られます。

そして、その中には危険を伴うものも多いのが現実です。闇金などが今も存在するのは、それだけ背に腹は代えられない状況の経営者が多いからです。

その様に追い詰められたときに、さまざまな資金繰り対策を知っておくことで、冷静に対応可能になります。

今回ご紹介したファクタリングや、請求書カード払いを併用すれば、いったん直近の危機は乗り越えられるはずです。

そこでできた時間を使って、借り入れなど長期的な資金対策を行うことが大切です。

特にファクタリングの場合、毎月のように利用してしまうと手数料が高額になってしまいます。

あくまで、急場しのぎとして利用することが大切です。

期限があるお金の悩みがあると、そのことで追いつめられてしまい冷静な判断が出来なくなってしまいます。

そうならないためにも、例えばカード払いなどを登録しておけば、「最悪カード払いで遅らせることもできるな」と冷静になって検討することが可能です。

今回ご紹介の資金対策が、お役に立てれば幸いです。

コメント